Grundsteuerreform: Handlungsbedarf auch für Vereine

Bis spätestens 31. Januar 2023 müssen Vereine und andere gemeinnützige Organisationen, die Gebäude oder Grundstücke besitzen, ihre Erklärung zur Grundsteuerreform abgeben. Im DSEErechtstipp erfahrt ihr, wie ihr die Erklärung zur Grundsteuer am besten angeht und welche Voraussetzungen ihr für eine Befreiung erfüllen müsst.

Mit der Grundsteuer besteuern Städte und Gemeinden den Besitz von Grundstücken und Gebäuden. Ein Urteil des Bundesverfassungsgerichts vom 10. April 2018 erklärte die bisherige Art der Bemessung für verfassungswidrig. Der Wert aller Grundstücke in Deutschland wird deshalb neu ermittelt, und Eigentümerinnen und Eigentümer müssen eine Erklärung zur Grundsteuerreform abgeben.

Für gemeinnützige und mildtätige Körperschaften, wie Vereine, Stiftungen oder Verbände, gibt es keine Ausnahme. Auch sie müssen eine elektronische Steuererklärung über das Online-Finanzamt „Elster“ abgeben. Dabei spielt es erst einmal keine Rolle, ob diese die Voraussetzungen einer Steuerbefreiung erfüllen (ausgenommen ist nur das Bundesland Nordrhein-Westfalen).

Tipps für eure Erklärung

Die Erklärung selbst erstellt ihr über das Elster-Portal, das die meisten Vereine auch für ihre jährliche Steuerklärung nutzen. Dort werdet ihr nach folgenden Angaben gefragt – stellt am besten die entsprechenden Dokumente vorher zusammen:

- das Aktenzeichen

- das zuständige Finanzamt

- die Lage des Grundstücks

- die Eigentumsverhältnisse

- die Grundstücksart

- das Baujahr

- die Art der Nutzung

- der aktuelle Bodenrichtwert

Die Bodenrichtwerte lassen sich online über das Grundsteuerportal ermitteln. Dort findet ihr auch Anleitungen zum Erstellen der Erklärung für jedes Bundesland:

https://www.bodenrichtwerte-boris.de/boris-d/grundsteueranwendungen.html

Handlungsbedarf bei Steuerbefreiung

Wichtig zu wissen: Auch wenn sich eure gemeinnützige Organisation von der Grundsteuer befreien lassen möchte: Ihr müsst erst einmal eine elektronische Steuererklärung zur Grundsteuerreform abgeben. Im nächsten Schritt stellt ihr dann bei eurem Finanzamt einen Antrag auf Befreiung.

Aussicht auf Steuerbefreiung habt ihr, wenn eure gemeinnützige Organisation das Grundstück für gemeinnützige Satzungszwecke nutzt, also im ideellen Bereich oder im Zweckbetrieb.

Umgekehrt werden Grundstücke, die Teil des wirtschaftlichen Geschäftsbetriebs sind, nicht von der Grundsteuer befreit. Beispiel: Betreibt ihr ein Restaurant, so ist das Grundstück, auf dem es sich befindet, nicht steuerlich begünstigt.

Auch Grundbesitz, den ihr nicht selbst nutzt, der aber Teil des Vereinsvermögens ist, bleibt steuerpflichtig. Ausnahme: Der Grundbesitz wird einer anderen, ebenfalls steuerbegünstigten Organisation überlassen, die auf dieser Fläche gemeinnützige Zwecke verfolgt. Dies kann beispielsweise ein Verein, eine Stiftung, ein Verband oder die öffentliche Hand sein.

Eine rückwirkende Befreiung von der Grundsteuer ist nur solange möglich, bis das Finanzamt den Grundsteuermessbetrag festgesetzt hat und auch die Frist zur Festsetzung noch nicht verstrichen ist. Verliert deshalb keine Zeit beim Beantragen der Befreiung.

Gemischt genutzte Grundstücke und Wohnungen

Nicht selten werden Grundstücke gemischt genutzt, etwa wenn ein Sportverein auf einer Fläche satzungsgemäß Sportangebote für seine Mitglieder anbietet, aber in einer separaten Halle Tennisplätze vermietet. In diesem Fall muss das Grundstück gemäß seiner Nutzung aufgeteilt werden. Tipp: Legt dem Finanzamt einen Raumplan oder Grundriss vor, der die Aufteilung dokumentiert.

Wohnungen sind stets steuerpflichtig, die Nutzung von Räumen für Wohnzwecke kann aber im Einzelfall grundsteuerbefreit sein. Beispiel: Von einer Steuerbefreiung kann eine Stiftung profitieren, die Wohnraum in Schülerheimen, Ausbildungs- und Erziehungsheimen zur Verfügung stellt.

Des Weiteren sind Wohnräume steuerbefreit, wenn der steuerbegünstigte Zweck nur durch deren Überlassung erreicht werden kann: etwa von Räumen zur Unterbringung alter Personen in einem Altenheim oder Altenpflegeheim.

Sonderfall Kindertagesstätten

Kindertagesstätten werden je nach Betreiber bei der Grundsteuer unterschiedlich behandelt:

-Gemeinnützige Körperschaften, wie Vereine, Stiftungen oder Verbände: Kindertagesstätten und Kindergärten gehören zum Zweckbetrieb und sind deshalb grundsteuerfrei.

-Öffentlich-rechtliche Religionsgemeinschaften: Der Unterhalt der Kindertagesstätten ist Teil des pastoralen Auftrages und somit eine Tätigkeit des öffentlichen Dienstes. Dieser ist grundsteuerfrei.

-Juristische Personen des öffentlichen Rechts, zum Beispiel Städte und Gemeinden: Sind Kindertagesstätten und Kindergärten ein Betrieb gewerblicher Art, dann sind sie grundsteuerpflichtig. Findet der gewerbliche Betrieb allerdings auf Grundlage einer „Zweckbetriebssatzung“ als gemeinnütziger Zweckbetrieb statt, so ist der Grundbesitz von der Grundsteuer befreit.

Weitere Informationen zur Grundsteuerreform in den einzelnen Bundesländern findet ihr hier: https://www.bodenrichtwerte-boris.de/boris-d/grundsteueranwendungen.html

Wenn ihr noch keine Erklärung zur Grundsteuerreform abgegeben habt, heißt es jetzt: Tempo! Bis zum 31. Januar 2023 könnt ihr diese noch einreichen.

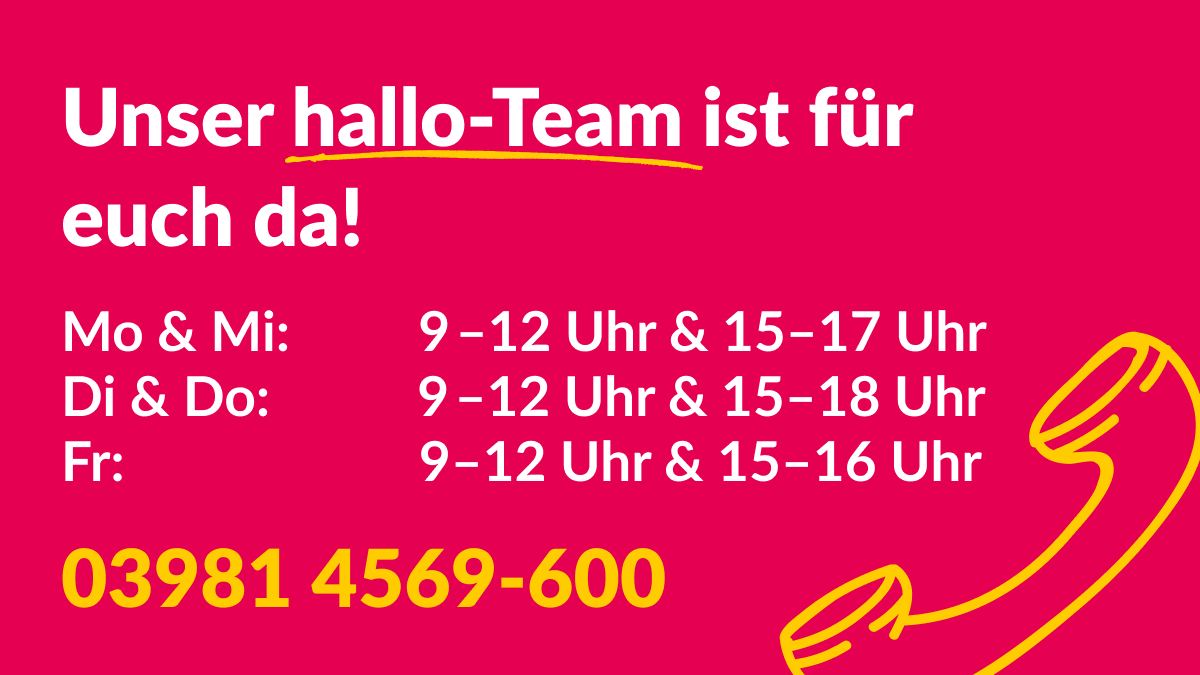

Bei direkten Fragen rund um rechtliche Fragestellungen wendet euch direkt an unsere Kolleginnen und Kollegen in der Beratung. Sendet hierzu eine E-Mail an hallo@d-s-e-e.de.